Fiscalité et économies

expertise

Tout savoir sur la fiscalité

Performance Cars Lease vous accompagne, vous informe, et vous conseille sur la fiscalité automobile avec les points suivants : le malus écologique , les taxes, le plafond d'amortissement, l'avantage en nature et les différents types de financement.

Malus écologique

Le malus écologique est une taxe due lors de la première immatriculation d’un véhicule de tourisme en France. Il vise à inciter les acheteurs à s’orienter vers des véhicules moins polluants. Le malus écologique est la somme de 2 composantes : un « malus CO2 » et un « malus au poids ». Il s’applique en fonction des caractéristiques du véhicule, si les émissions de CO2 et/ou le poids du véhicule dépassent les seuils en vigueur.

Ce qu’il faut savoir en 2025 :

- Le seuil de déclenchement du malus CO2 est de 113 g/km de CO2. Il devient très impactant à partir de 160 g/km, rédhibitoire au-dessus de 167 g/km.

- Le seuil de déclenchement de la taxe au poids est de 1 600 kg et son barème est progressif.

- Les véhicules hybrides rechargeables sont désormais concernés par la taxe au poids.

- Le montant cumulé des deux composantes du malus écologique est plafonné au montant maximum du malus CO2, soit 70 000 €.

Les Minorations et abattements

- Les véhicules fonctionnants au superéthanol E85 bénéficient d’un abattement de 40% sur le niveau de leurs émissions de CO2 à condition que celles-ci soient au maximum de 250g/km.

- Les véhicules « full hybrides » bénéficient d’un abattement de 100 kg dans le calcul de la taxe à la masse.

- Les véhicules hybrides rechargeables dont l’autonomie 100% électrique en ville est supérieure à 50 km bénéficient d’un abattement de 200 kg dans le calcul de la taxe à la masse.

Les Exonérations

- Les véhicules électriques.

- Les véhicules accessibles aux personnes à mobilité réduite et les véhicules diplomatiques sont exemptés de malus écologique.

- Le malus écologique ne s’applique pas aux véhicules utilitaires.

Le seuil de déclenchement du malus CO2 est de 113 g/km de CO2

Le seuil de déclenchement de la taxe au poids est de 1 600 kg et son barème est progressif.

Le montant cumulé des deux composantes du malus écologique est plafonné à 70 000 €

Les véhicules superéthanol E85 bénéficient d’un abattement de 40%

Le malus écologique ne s’applique pas aux véhicules utilitaires

La Taxe annuelle sur les émissions de CO2 et sur les polluants atmosphériques (ex TVS)

Toutes les entreprises basées sur le territoire français sont concernées par ces taxes quel que soit leur statut et même si leur siège social est à l’étranger. Elles s’appliquent pour chaque véhicule particulier possédé ou loué en LLD par l’entreprise. La période d’imposition est alignée sur l’année civile, soit du 1er janvier au 31 décembre. Ces deux taxes sont dues annuellement.

Taxe annuelle relative aux émissions de CO2 2025

Elle démarre à 10 g d’émissions de CO2/km pour les véhicules immatriculés selon le protocole WLTP. Les barèmes s’appliquent en fonction de différentes tranches et montants.

Taxe annuelle sur les polluants atmosphériques

Elle est établie en fonction de la «catégorie d’émissions de polluants» à laquelle le véhicule appartient.

- Catégorie E : véhicules dont la source d’énergie est exclusivement l’électricité, l’hydrogène ou une combinaison des deux.

- Catégorie 1 : véhicules essence ou hybride essence à la norme “Euro 5” ou “Euro 6”.

- Véhicules les plus polluants : tous les autres véhicules, dont les véhicules diesel.

Les éxonérations :

- Véhicules électriques

- Véhicules combinant électricité et E85 ;

- Véhicules utilisant du GPL ou du GNV;

- Transport de personnes en fauteuil roulant

La TVS démarre à 10 g d’émissions de CO2/km pour les véhicules immatriculés selon le protocole WLTP

Les véhicules électriques sont exonérés

Les véhicules hybrides et hybrides rechargeables bénéficient d'un allègement de ces texes

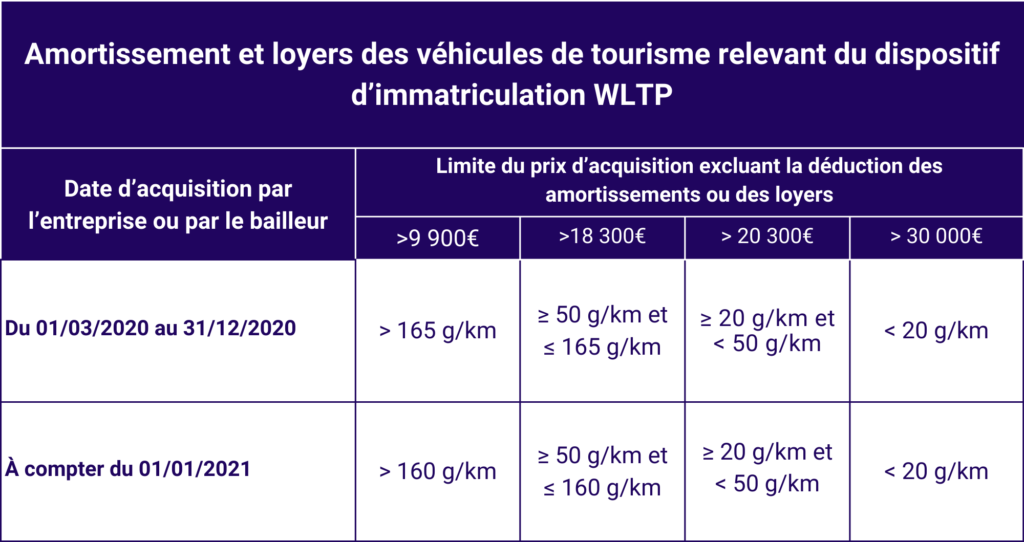

Le plafond d’amortissement & l’amortissement non déductible

Le plafonnement des amortissements des véhicules de tourisme varie selon leur taux d'émission de CO2. Quatre plafonds de déduction fiscale sont appliqués. Les batteries des véhicules électriques et hybrides sont déductibles si facturées séparément.

MÉCANISME DU PLAFONNEMENT

Pour déterminer la part déductible des amortissements, il convient de distinguer quatre plafonds de déduction fiscale de l’amortissement des véhicules de tourisme selon leur taux d’émission de CO2.

L’administration fiscale précise que les batteries des véhicules électriques et des véhicules hybrides sont également déductibles à condition qu’elles aient fait l’objet d’une facturation séparée ou d’une mention distincte sur la facture d’achat du véhicule.

Le prix de la batterie s’additionnera alors au montant du plafond pour permettre un amortissement 100 % déductible. La batterie pourra être amortie intégralement quel que soit le mode de financement.

Entreprises concernées

Le plafonnement concerne toutes les entreprises et professions libérales, imposables à l’impôt sur le revenu (BIC ou BNC), ainsi que toutes les entreprises imposables à l’impôt sur les sociétés (IS).

Véhicules visés

Le plafonnement des amortissements concerne tous les véhicules de tourisme, selon la même définition que celle retenue pour les besoins des taxes annuelles.

Le mode de financement est sans incidence : un véhicule de tourisme entre dans le champ du mécanisme du plafonnement, que celui-ci ait :

- Fait l’objet d’une acquisition ;

- Fait l’objet d’un contrat de crédit-bail ;

- Fait l’objet d’une location longue durée,

Par exception, certains véhicules ne sont cependant pas soumis au plafonnement des amortissements notamment :

- Les véhicules utilitaires (VU) ;

- Les véhicules utilisés par les entreprises de location de véhicules et les sociétés de crédit-bail.

Base de calcul des amortissements non déductibles

Si le prix du véhicule remisé TTC est inférieur ou égal au plafond d’amortissement, aucun montant ne sera à réintégrer dans la base fiscale.

Si le prix du véhicule remisé TTC est supérieur au plafond d’amortissement, la différence sera l’amortissement non déductible. Ce montant doit donc être retraité : il va augmenter votre impôt et diminuer le résultat net de votre société.

L’amortissement des véhicules électrifiés en 2025

Un des intérêts à acquérir un véhicule électrique ou un véhicule hybride rechargeable est que ces derniers sont avantagés en matière de déduction fiscalement.

En effet, l’amortissement est plafonné à 30 000 € pour un véhicule électrique et à 20 300 € pour un véhicule hybride rechargeable, alors qu’il est limité à 18 300 € pour un véhicule thermique voire 9 900 € pour les plus polluants (+160 g de CO2).

Déduction fiscale de l’amortissement des véhicules de tourisme selon leur taux d’émission de CO2.

Les batteries des véhicules électriques et des véhicules hybrides sont également déductibles

Le prix de la batterie s'additionnera alors au montant du plafond pour permettre un amortissement 100 % déductible.

Le plafonnement concerne toutes les entreprises et professions libérales

Le plafonnement des amortissements concerne tous les véhicules de tourisme

Le mode de financement est sans incidence

EXEMPLE CALCUL DES AMORTISSEMENTS NON DÉDUCTIBLES

Pour un véhicule de tourisme thermique à un prix remisé de 25 000 € TTC et un taux de CO2 de 105 g/km (plafond d’amortissement : 18 300€), avec une durée d’amortissement pratiquée de 5 ans :

(25 000 – 18 300) / 5 = 1 340 € d’amortissement non déductible annuel.

Bonus écologique

En 2024, le bonus écologique a connu plusieurs modifications importantes. Le bonus a été supprimé pour l’acquisition d’un véhicule neuf par une personne morale, que ce soit un véhicule particulier comme utilitaire.

En 2024, le bonus écologique a connu plusieurs modifications importantes. Le bonus a été supprimé pour l’acquisition d’un véhicule neuf par une personne morale, que ce soit un véhicule particulier comme utilitaire.

L’avantage en nature

L'avantage en nature, une rémunération indirecte, permet aux salariés et dirigeants de bénéficier de véhicules pour usage personnel. Évalué forfaitairement ou selon les dépenses réelles, il est soumis à cotisations sociales et impôt sur le revenu.

L’avantage en nature représente une forme de rémunération indirecte offerte aux salariés ou dirigeants, notamment sous forme de véhicule mis à disposition pour un usage personnel.

Les avantages en nature véhicule peuvent être évalués, au choix de l’employeur, de deux manières : forfaitairement ou sur la base des dépenses réellement engagées lors de l’utilisation du véhicule.

Dans la mesure où le bénéficiaire fait une économie de frais, l’avantage en nature est soumis à cotisations sociales et à impôt sur le revenu.

Gérer les Avantages en Nature (AEN)

Pour tous les véhicules livrés à partir du 1er février 2025, les montants changent. L’évaluation se fait :

→ sur 50 % du coût global annuel (au lieu de 30% auparavant) pour la location (location, entretien, assurances) plus frais réels (sur factures) de carburant utilisé à des fins personnelles

OU

→ sur 67 % du coût global annuel (au lieu de 40% auparavant) pour la location (location, entretien, assurance et coût global du carburant utilisé à des fins professionnelles et personnelles)

Le calcul de l’Avantage en Nature (AEN) pour un véhicule de fonction électrique

Si un employeur met à disposition de son employé un véhicule exclusivement électrique dans une période comprise du 1er janvier 2020 jusqu’au 31 janvier 2025, les règles de calcul de l’Avantage En Nature (AEN) sont les suivantes :

→ Les frais d’électricité payés par l’employeur n’entrent pas en compte dans le calcul de l’avantage en nature ;

→ Un abattement de 50 % est à effectuer sur l’avantage en nature dans sa globalité, plafonné à 2 000,30 € par an ;

→ À partir du 1er février 2025 et uniquement pour les véhicules éco-scorés*, cet abattement passe à 70 %, plafonné à 4 582 € par an. Pour les véhicules électriques non éco-scorés, l’AEN se base sur les barèmes mentionnés ci-dessus (50% ou 67% sans aucun abattement).

Mise à disposition d’une borne de recharge au collaborateur

Lorsque l’employeur met à la disposition d’un salarié une borne de recharge électrique, entre le 1er janvier 2019 et le 31 décembre 2025, l’Avantage en Nature découlant de l’utilisation de cette borne à des fins personnelles sera de 0 €.

*Vous pouvez retrouver la liste des véhicules éco-scorés, sur le site de l’ADEME : https://score-environnemental-bonus.ademe.fr

Les règles de calcul

Pour les véhicules électriques éco-scorés à partir du 1er Février 2025 : un abattement de 70% est à effectuer sur l’avantage en nature dans sa globalité, plafonné à 4582€ par an.

L'avantage en nature représente une forme de rémunération indirecte

Calculé de façon forfaitaire ou sur la base des dépenses réellement engagées

Les frais d’électricité payés par l’employeur n’entrent pas en compte dans le calcul de l’avantage en nature

Location Longue Durée (LLD)

Le principe de la LLD repose sur la location à long terme d'un véhicule neuf (de 24 à 60 mois).

Principe de la LLD

Le principe de la LLD repose sur la location à long terme d’un véhicule neuf (de 24 à 60 mois). Le locataire s’engage à payer un loyer mensuel pour l’utilisation du véhicule, qui inclut souvent certains services comme l’entretien ou l’assistance. A la fin du contrat, le locataire restitue le véhicule au loueur, sans avoir à se soucier de la revente. Pour les professionnels, il s’agit de l’option idéale, moins chère et bien plus flexible que d’avoir recours à un crédit auto classique auprès d’une banque.

Intérêt de la LLD

L’intérêt principal de la LLD réside dans sa simplicité et son accessibilité. Elle permet de disposer d’un véhicule neuf sans devoir débourser une somme d’argent initiale.

Contrairement à une LOA ou un crédit auto classique, les mensualités d’une LLD n’apparaissent pas dans les dettes du bilan : la capacité d’emprunt de l’entreprise est donc préservée. Les mensualités en LLD sont considérées comme des charges d’exploitation. Elles sont donc déductibles fiscalement.

Des garanties financières et sécuritaires

Les premières conditions d’acceptation d’un financement concernent les finances de l’entreprise locataire.

En tant que professionnel souscrivant ce contrat de leasing, vous devez donc en premier lieu respecter ces trois critères :

- Vous justifiez d’une inscription au registre du commerce et des sociétés, vous êtes une personne morale ou une personne physique avec un numéro de SIREN.

- Votre activité professionnelle dégage des revenus commerciaux vous permettant de justifier d’une réelle capacité à régler les loyers du véhicule souhaité.

Plusieurs justificatifs à fournir

Pour souscrire un contrat de leasing auto, vous devez également nous transmettre les documents suivants :

- Le dernier bilan comptable complet de la société pour les personnes morales ou liasse 2035 pour les personnes physiques

- Un extrait K-Bis ou avis de situation SIREN datant de moins de 3 mois.

- Une copie de la carte d’identité (recto et verso) ou du passeport, en cours de validité, de la personne inscrite au K-BIS.

- Un RIB (Relevé d’Identité Bancaire) qui permettra le prélèvement des mensualités.

Location avec Option d’Achat (LOA)

Location avec Option d’Achat (LOA) , location avec promesse de vente ou crédit-bail

Qu’est ce qu’une LOA ?

Location avec option d’achat, location avec promesse de vente ou crédit-bail : ces trois termes désignent un même type de crédit qui permet à toute entreprise de financer un véhicule en contrepartie du paiement de mensualités, et de décider à la fin du contrat d’acheter ou non ce véhicule.

Principe d’une LOA ?

Le principe ? Une banque ou un établissement de crédit achète un véhicule pour votre compte et en est le propriétaire. Par contrat, vous vous engagez à lui verser chaque mois un loyer pendant une certaine période, en contrepartie de l’utilisation du véhicule. A l’issu du contrat, vous avez la possibilité d’acheter le véhicule définitivement ou de le rendre au propriétaire.

Des garanties financières et sécuritaires

Les premières conditions d’acceptation d’un financement concernent les finances de l’entreprise locataire.

En tant que professionnel souscrivant ce contrat de leasing, vous devez donc en premier lieu respecter ces trois critères :

- Vous justifiez d’une inscription au registre du commerce et des sociétés, vous êtes une personne morale ou une personne physique avec un numéro de SIREN.

- Votre activité professionnelle dégage des revenus commerciaux vous permettant de justifier d’une réelle capacité à régler les loyers du véhicule souhaité.

Plusieurs justificatifs à fournir

Pour souscrire un contrat de leasing auto, vous devez également nous transmettre les documents suivants :

- Le dernier bilan comptable complet de la société pour les personnes morales ou liasse 2035 pour les personnes physiques

- Un extrait K-Bis ou avis de situation SIREN datant de moins de 3 mois.

- Une copie de la carte d’identité (recto et verso) ou du passeport, en cours de validité, de la personne inscrite au K-BIS.

- Un RIB (Relevé d’Identité Bancaire) qui permettra le prélèvement des mensualités.